声明:本文主要内容来自“永丰银行”,本文不构成任何投资建议。

我曾经在“基金基础知识”中提到了一个结论:普遍来讲,主动型基金是跑不赢大盘的。既然要选择大盘的话,美股三大指数我们应该选择哪一个?它们有什么区别?一起来看看吧。

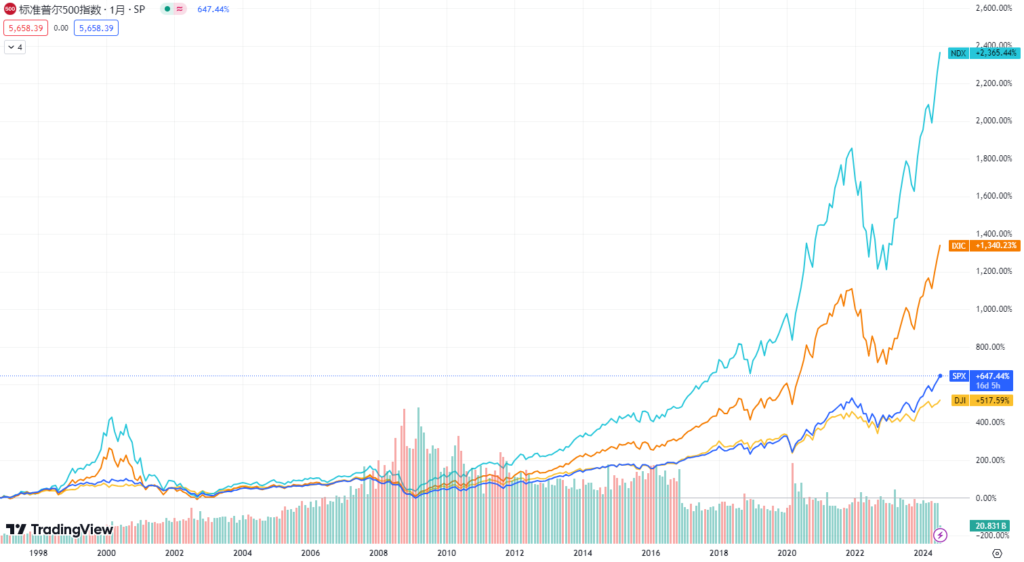

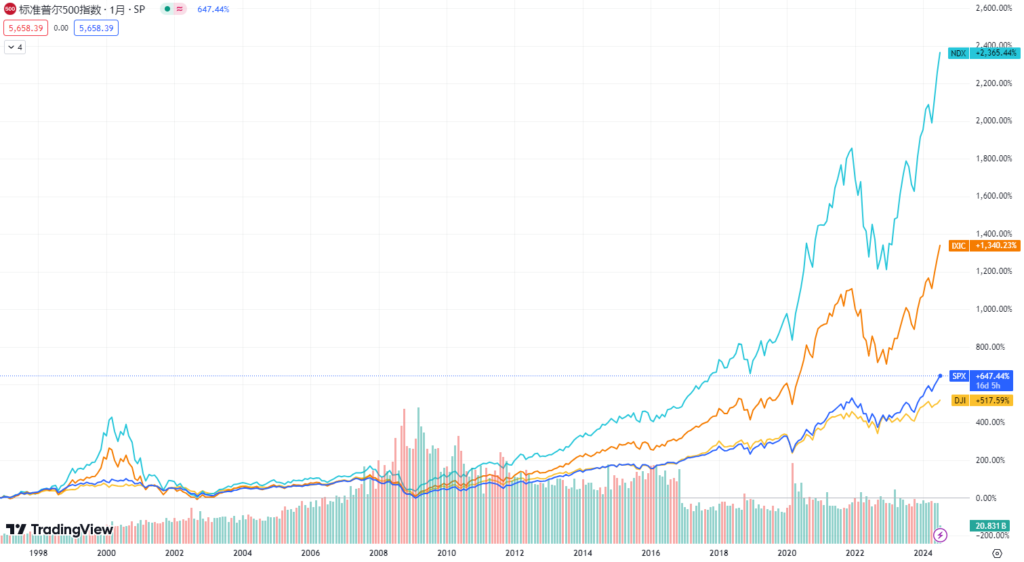

下图青色、橙色、蓝色、黄色分别为纳斯达克综合指数(IXIC)、纳斯达克100指数(NDX)、标普500指数(SPX)和道琼斯工业平均指数(DJI)自1997年以来的变化。

来源:tradingview

标普500

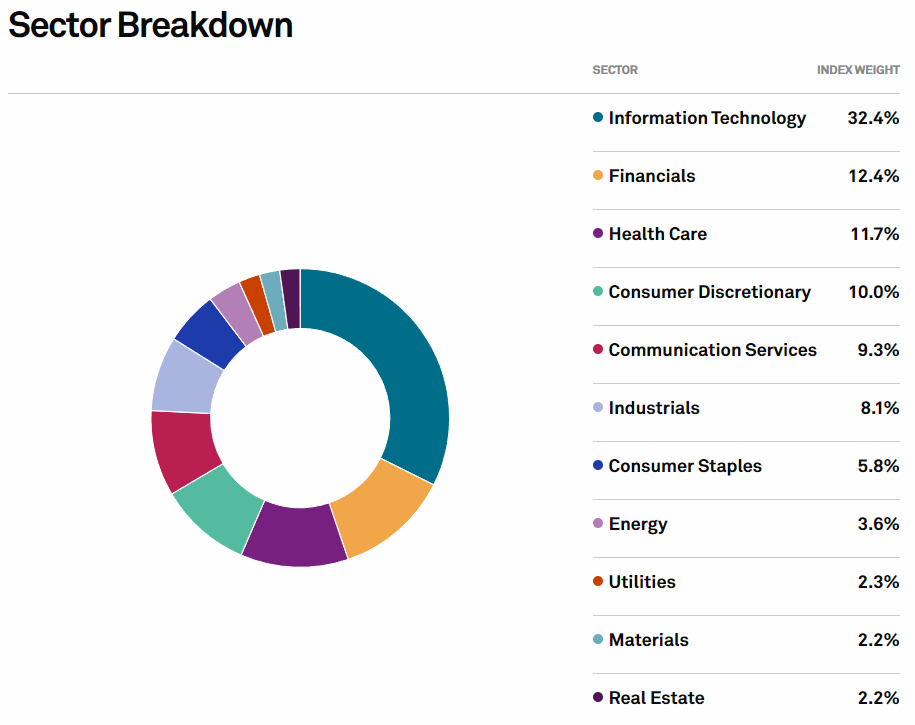

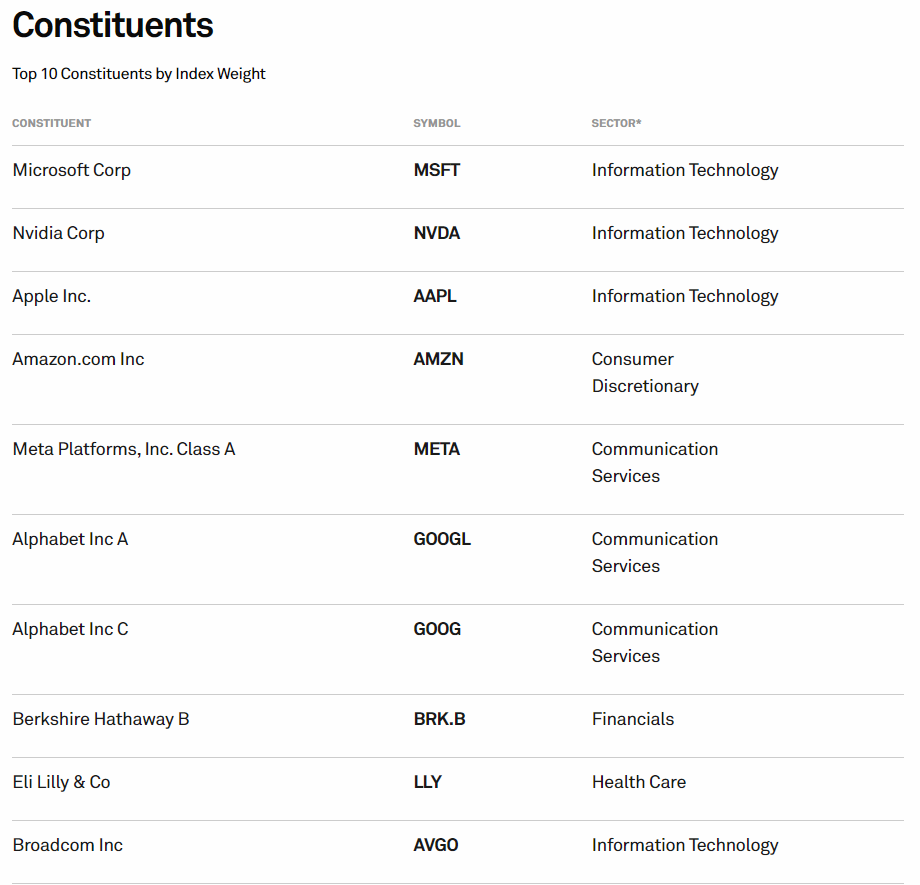

标普500指数(Standard & Poor’s 500 Index,S&P500)包含美国500家最大的上市公司,能很好地衡量美国大型股的表现,由于成分股占美股总市值约80%,也普遍被认为是美国股市最具代表性的指数。

标普500指数采用流通市值加权,更能够反映公司股票在股市中的实际重要性,并由标准普尔公司维护,在成分股市值、发行时间、流动性等方面有严格的筛选规定,并会根据多项原则综合考量,持续选择和更换股票,以确保指数的代表性够强,因此标普500指数甚至足以显示美国经济的兴衰。

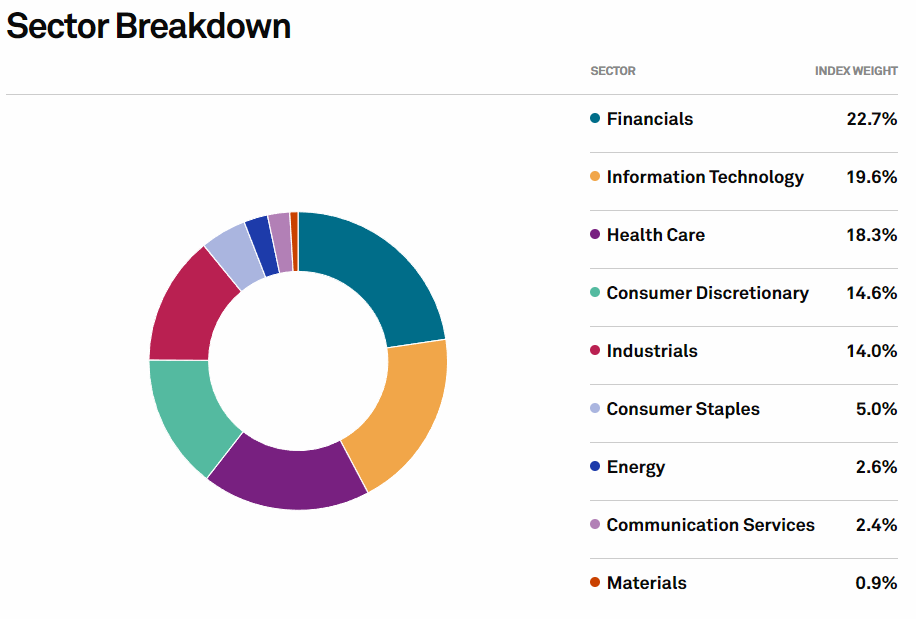

来源:S&P Dow Jones Indices

来源:S&P Dow Jones Indices

纳斯达克

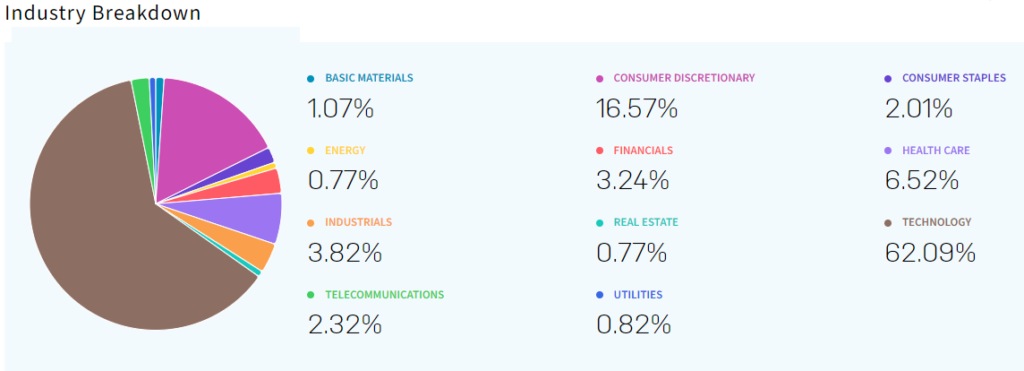

纳斯达克综合指数(NASDAQ Composite Index ,NASDAQ)是由所有在美国纳斯达克交易所(National Association of Securities Dealers Automated Quotations,NASDAQ)上市的公司,依流通市值加权计算所组成。 其成分股主要是苹果、Meta、谷歌、英伟达、微软、亚马逊等科技公司。由于科技股的占比很高,NASDAQ 指数也是美国最重要的科技股代表指数。

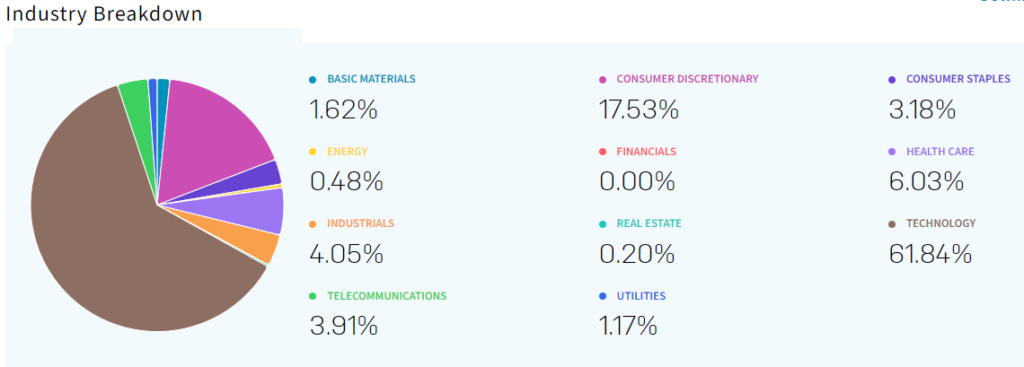

来源:Nasdaq Global Indexes

纳斯达克综合指数常与另一个指数混淆,即「纳斯达克100指数」(NASDAQ-100 Index),NASDAQ-100 是由纳斯达克综合指数中100家最大的非金融类股所组成,成分股占比相对集中,聚焦高科技、高成长和创新类上市公司。由于 NASDAQ-100 不包含任何金融股,一般情况下,科技类股的纯度更高,因而成为追踪科技股ETF的主要追踪指数。

来源:Nasdaq Global Indexes

道琼斯

道琼斯工业平均指数(Dow Jones Industrial Average Index,Dow Jones,Dow)创立于1885年,是美国历史最悠久的市场指数之一,由美国30家知名蓝筹股(blue-chip)组成,通常是各个行业的龙头或是领先者,代表美国最大且最具知名度的股票。

指数名称中有“工业”两个字,起因来自指数创立于工业革命刚结束的年代,正值火车、汽车等产业开始崛起的时期,因此当时重要的股票也都属于工业类股;但随着时代与产业变迁,道琼斯工业指数的成分股也不断调整,指数中大部分股票已和重工业没有关连,“工业”的历史意义更胜于实质意义。

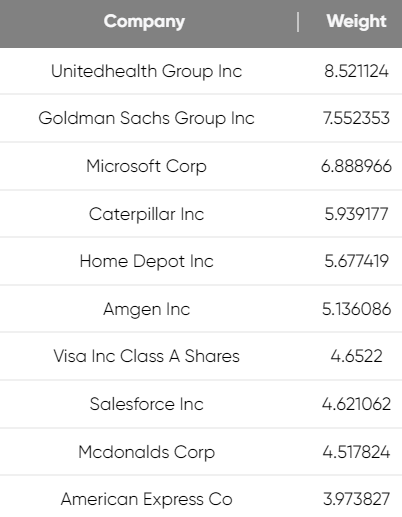

道琼斯工业指数的成分股通常都是历史悠久、获利稳定的大型企业,包含许多耳熟能详的美国公司,像是麦当劳、迪士尼、可口可乐、苹果、微软、Nike、3M、波音、联合医疗保险、高盛集团等,都是在产业中具有极大影响力和代表性的知名企业,这也是道琼工业指数虽然只包含30档股票,至今却仍受市场重视的最大原因。而指数中的30档成分股虽偶尔会有变动,更换频率并不高,唯有当成分股中的企业开始衰退,且不再具有代表性时,才会被汰换。

由于道琼斯工业指数是采价格加权平均(Price Weighted)而非市值加权平均(Market Cap Weighted),使得指数中的高价股比低价股更有影响力(即便高价股的市值未必比低价股大)。这会容易产生误导,因为就算低价股的涨幅百分比很大,也会轻易被高价股的微幅下跌所抵消。

道琼工业指数虽然是投资人观察美股惯用的重要指数,但须注意其代表的是美国蓝筹股的走势,而非美国整体股市走势。由于其只包含30支股票,要作为美股整体市场的代表,普遍被认为家数过少。因此,涵盖股票范围更广泛的标普500指数,更常作为美股整体的代表指数。

来源:S&P Dow Jones Indices

来源:vantage

总结

通过观察近三十年来三大指数的变化可以发现,三大指数都是几乎一路上涨,其中有过四次大跌,包括2001年互联网泡沫危机、2008年次贷危机、2020年疫情爆发以及2022年美联储大幅升息。三大指数的历史走势十分相似,基本同涨同跌,但波动幅却差距不小。

来源:tradingview

其中,纳斯达克指数是三个指数中波动最大的,主要是因为其高度集中于风险较高的高增长公司。标准普尔500指数的波动性通常介于两者之间。道琼斯指数是波动最小的。

总结来说,如果希望相对稳健一些获取美国市场长期平均收益,可以考虑行业分布更加均衡的标普500;如果明确看好美股科技行业,能承担更高风险并期望获得更高回报,则可以考虑纳指100。

国内投资它们最简单的方法就是在支付宝等平台上购买相关的ETF,至于如何挑选合适的基金,我之前已经写过了,感兴趣的可以移步“怎么选基金?”

这里需要补充一点:在搜索基金时,基金后面常常跟着个字母A或C,是什么意思?有什么区别?

无论名称里边带有A还是C,都是同一只基金。基金的管理和持仓都是一致的。区别只是收费方式不同。

以博时标普500ETF为例。A类基金在买入时会收取0.12%的申购费(小于50万时);运作费率包含每年0.6%的管理费与0.25%的托管费,不收取销售服务费;卖出时只有大于1095天才不收取赎回费。而C类基金买入不收取申购费;运作费率包含每年0.6%的管理费、0.25%的托管费与0.35%的销售服务费,卖出时只要大于7天就不收赎回费。

简单来说就是,长期持有选A类,短期持有选C类。