声明:本文不构成任何投资建议。

与BTC、ETH等加密货币价格的高波动性不同的是,稳定币由于其价格的稳定性,成为了许多人入金出金、储备加密资产或避险的首选以及日常支付的手段。我入金时基本都会选择USDT,并且在大约2024年初的一段时间内,BTC现货ETF获批再加上BTC第四次减半的预期,整个币圈非常火热,当时选择USDT活期理财可享受高达20%左右的年化利率,与银行给的利率相比,一个天上一个地下,简直不要太香。

那么稳定币到底是什么?它有哪些分类?如此高的利率有没有风险?是否会崩盘?是否为庞氏骗局?一起来看看吧。

什么是稳定币?

稳定币(Stablecoin)就是和某个标的保持稳定兑换比例的加密货币,旨在维持相对稳定的价格,以避免加密货币市场中常见的波动性风险。

2014年,第一批泰达币在比特币区块链上发行,开创了稳定币的先河。

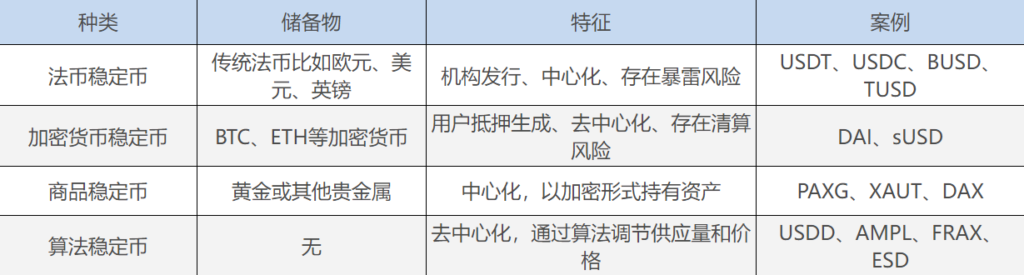

根据工作原理,稳定币可以划分为四大类:

法币稳定币。法币支持的稳定币需要将美元等法币存储为储备金。例如铸造1枚USDT就要以1美元作为抵押品支持。一般具有中心化的发行机构,如USDT就是香港的Tether公司。且实行储备证明机制,每发行一个稳定币,就必须增加一法币储备。法币稳定币有USDT(Tether USD)、USDC(USD Coin)、FDUSD(First Digital USD)、TUSD(TrueUSD)、BUSD(Binance USD,Paxos已停止发行,币安已下架)等。

商品稳定币。商品支持的稳定币使用贵金属、石油和房地产等商品进行抵押。如PAXG(PAX Gold)、XAUT(Tether Gold)等。

加密货币稳定币。加密货币抵押型稳定币的储备物由法币变成了其他的加密货币,如BTC、ETH等。稳定币的发行过程发生在链上,采用智能合约而不是依靠中央发行者来执行,是去中心化的。当要购买(铸造)这些稳定币时,需将加密货币锁定在智能合约中以接收等量的代币。一般需要超额抵押,即用户必须锁定价值高于稳定币数量的加密货币,以保证稳定币的价值稳定。如DAI(Maker DAO)、sUSD(Synthetix)以及我前几天提到的lisUSD(Lista DAO)等。

算法稳定币。算法稳定币不使用法币或加密货币作为抵押品,压根就没抵押品,而是通过特定算法,动态扩大和收缩代币供应(模拟中央银行)来维持与美元等资产的挂钩。如USDD(USD Digital)、AMPL(Ampleforth)、FRAX(Frax Finance)、ESD(Empty Set Dollar)、UST(TerraUSD,已崩盘)等。

图片来源:Mitrade

Terra的庞氏色彩——长期高利率

成也高利率,败也高利率。

据设计Terra的核心技术的Anchor Protocol开发人员表示,最初Terra的利率设计为3.6%,因为为了保持Terra稳定,需要将利率设置为略高于银行利息。而在Terra上线前一周,Terraform Labs的联合创始人兼首席执行官Do Kwon将支付给投资者的利率调至19%,称高利率可以吸引投资者。

确实,在UST的鼎盛时期,流通中的UST超过180亿美元,LUNA的市值超过了400亿美元,曾经风光一时。

但是,Terra的借款利率不到12%,而存款利率却达到了19%,通过这种高收益的方式来大规模吸引客户的方式,注定了它是无法长久的。

终于在2022年5月发生了大规模挤兑,整个市场非常恐慌,导致UST的崩盘。

来源:tradingview

明知道高利率会导致盘子过大,DK却依旧力排众议,以独裁和专制长时间实行高利率。这和依靠夸大收益、不切实际的宣传来拉人头、筹资金的“资金盘”是否很相似?

如果DK能够听劝,将利率保持在合理的范围,或者在前期吸引到一定资金以后立马调低利率,或许都能避免这样的噩梦发生。也许DK从来都没考虑过如何维持生态的繁荣稳定,而是思考如何“落袋为安”吧。

该事件也给了我们一个警醒,如果一个东西可以维持短期高利率,那它或许没问题,但如果一个东西可以长期维持高利率,那它一定有问题。此外,TerraUSD作为纯算法稳定币,依靠的仅仅是虚无缥缈的算法和随时可变的规则,这也是大家不信任它以及它崩盘的根本原因。与算法稳定币不同的是,绝大多数其他区块链项目都是有抵押机制的,例如我接下来要说到的法币稳定币USDT与USDC。就连BTC和ETH都以消耗显卡、机器、电费作为其成本,这些成本是显性的,也是其价值的托底。因此投资时一定要明辨虚无缥缈的项目。

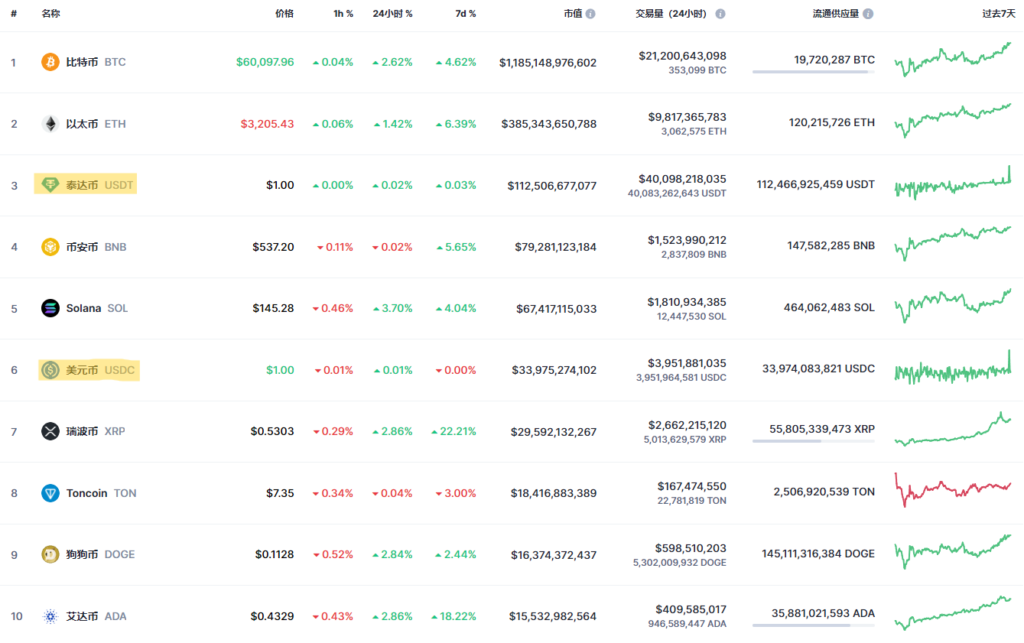

USDT与USDC

USDT是香港Tether Limited公司于2014年创建的美元稳定币,根据Tether公司的介绍,USDT严格遵守1:1准备金保证,即每发行1个USDT代币,其银行账户都会有1美元的资金保障。

USDT是目前体量最大的稳定币,也是法币购买最友好最优惠的稳定币。然而,由于其背后的公司基于香港,不太受美国监管机构的约束,而且由于USDT的财务并不完全公开,多年来均有人质疑USDT无法真正实现1:1准备金,因此,也有一定程度上的信任危机。

USDC是美国Circle公司于2018年创建的美元稳定币,Circle公司目前拥有美国除夏威夷外各州、英国和欧盟的支付牌照以及纽约州BitLicense,是加密资产行业全球牌照数目最多的公司,拥有美元、英镑、欧元进出加密资产的合规通路。

USDC是目前体量第二大的稳定币。相比于USDT,USDC的资产托管在指定银行中,银行的监管要求更高,资产更安全,因此也更受交易所和用户的喜爱,其体量也在不断上涨。

USDC的最大优势是其对美国监管机构的严格遵守和合规性,使USDC的持有者更加相信它真的是以1:1的“真实”美元为后盾的。缺点是,许多国际USDC持有者担心美国监管机构可能会没收或干预他们的资产,就像他们经常在传统轨道上的美元市场中做的那样。这些担忧在2020年11月得到了证实,当时美国执法部门要求冻结价值10万美元的USDC,并且Circle遵从了。

来源:coinmarketcap

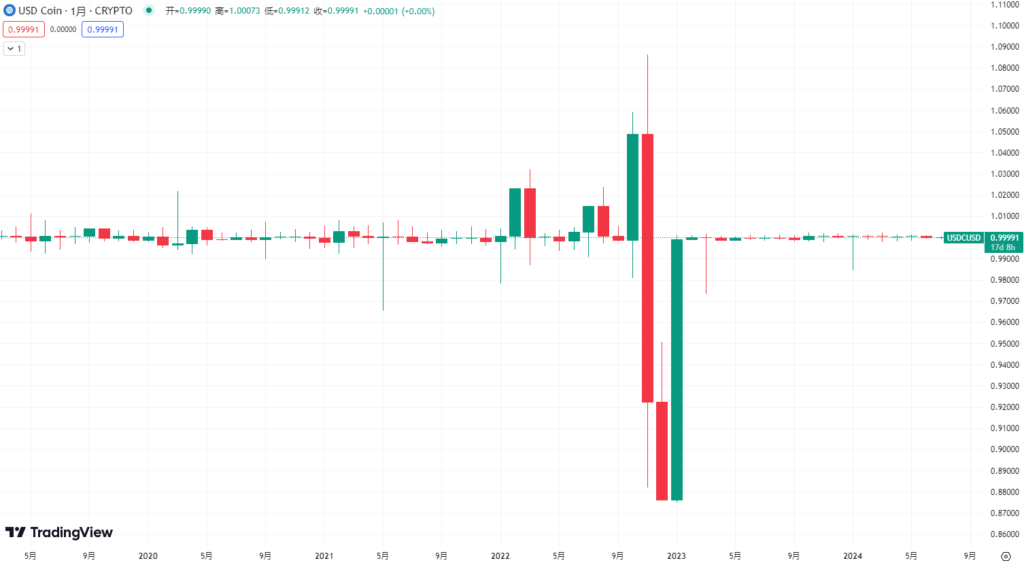

USDC的黑天鹅事件

2023年3月8日,硅谷银行(Silicon Valley Bank,SVB)对外宣布了一则公告,大意是:以亏损18亿美元的代价,出售了价值210亿美元的可销售证券(AFS),希望能够募资22.5亿美元现金抵消亏损。2023年3月9日,在亏损消息的刺激下,硅谷银行的股票暴跌60%。为此,硅谷银行尝试过一些补救措施比如融资、向投资者致歉,但是都以失败告终,最终不得不宣布破产,整个过程只花了48小时。

在硅谷银行SVB暴跌期间,美国的区域性银行的股票价格也纷纷下跌,比如第一共和银行(First Republic Bank)、嘉信理财集团(Charles Schwab Corp)、西太平洋银行公司(PacWest Bancorp)等,这种情绪甚至蔓延到欧洲,导致欧洲银行股普跌,其中瑞士的第二大银行集团瑞士信贷银行还面临被收购。这一场由硅谷银行引起并蔓延至欧美的银行风波,就是人们所说的「银行危机事件」。

那么它和USDC有什么关系呢?2023年3月11日,Circle公司对外发文宣称,33亿美元的储备金存在硅谷银行。此消息一出,立马引起用户第一轮抛售USDC,USDC开始脱锚。随后,世界顶级中心化交易所Coinbase、Binance宣布暂停USDC与美元USD、BUSD兑换,引发第二轮更加疯狂的抛售。最终,USDC跌至0.87美元附近。

来源:tradingview

2023年3月12日,美国相关金融监管机构与负责人宣布,硅谷银行和签名银行的所有存款全部恢复,储户可以取出他们所有的储蓄。紧随其后,Circle也发文公布,USDC的33亿美元储备金安全,USDC迅速反弹,3月13日收复3月8日以来的所有跌幅,USDC不再脱锚。

好在USDC有较好的监管,并没有发生像UST一样的崩盘,只是虚惊一场,但仍然有许多人在这次事件中遭受了严重的资产损失。

DAI

MakerDAO是以太坊上的一个去中心化稳定币平台,DAI是 MakerDAO的抵押稳定币,用户通过抵押指定数字资产以获得DAI稳定币。

目前DAI市值排名19,是第三大稳定币。虽然DAI本质上也是算法稳定币,但是由于其需要超额抵押数字资产(举例来说就是抵押多于100美元的数字资产,只能获得100美元的DAI),当遇到突发情况时,能够通过清算,以保障和维持整个系统的稳定。

最初,只有ETH被接受作为抵押品,当DAI在2020年3月中旬的一次严重崩盘后,由于抵押的加密资产突然价格下跌,MakerDAO迅速接受其他稳定币作为抵押品来确保DAI。现在大多数流通的DAI都由中心化稳定币(如USDC)所支撑。

DAI的优点就是远离了发行那些中心化稳定币的私营公司和对它们拥有权力的监管机构的指令——即去中心化,缺点就是存在数字资产被清算的风险。

来源:coinmarketcap

写在最后

回到刚开头提到的,大约2024年初的一段时间内,USDT拥有高达20%左右的年化利率。所幸只是维持了一段时间,当牛市过去之后,需求量减小,利率也迅速减小,现在只有2-3%的利率。

USDT并不疯狂的利率模式以及足够大的体量,让大家现在仍然愿意相信它,但谁都没有办法保证它不会像USDC、UST一样暴雷,一旦发生挤兑,造成的后果对个人来讲将是灾难性的——君子不立危墙之下,稳定币们只适合用来短期流动,与其拿USDT吃那点儿利息,不如选择其他更加优质的资产。

感谢科普,学习了。USDT现在也被很多不法分子利用,但似乎不怪U本身。

谢谢评论,顺便请教下,关于出金有没有什么心得?有点担心涉及黑钱。

这个谈不上,因为我也没有什么实际经验,建议到X上找相关的经验看看,尽量少一点CNY出金吧,可以通过国外的交易所换成美元或者港币什么的,再汇往境内,这样会安全得多。

好的,谢谢。